作者归吾为阿尔法工场特邀研究员

(本报告中的信息均来源于公开资料,不构成任何投资建议)

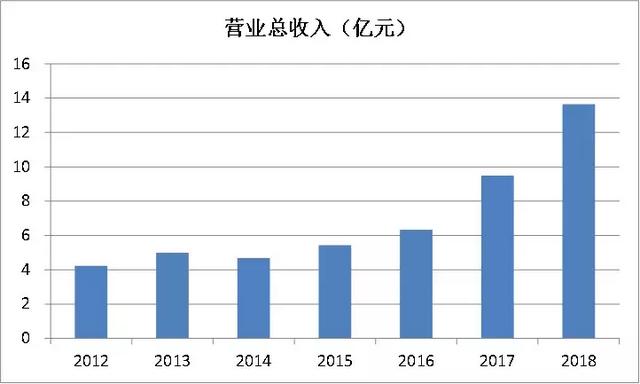

01 光威复材2018年交出亮眼答卷

上周五晚,碳纤维龙头标的光威复材(SZ:300699)交出一份亮眼的2018年答卷:收入13.6亿,同比增长44%,归母净利润3.8亿元,同比增长59%。

光威复材于2017 年9月1 日于在深交所创业板正式挂牌上市。因此2018年为其上市后第一个完整的财年。很多上市公司都存在上市后业绩“变脸”的现象,因为其为了上市把前3年的财务报表做了“粉饰”,往往会透支上市后几年的业绩。光威复材不仅仅没有变脸,反倒越发“俊俏”。

图1:光威复材上市后收入仍高速增长

(资料来源:Wind,点击可看大图)

图2:光威复材上市后利润仍高速增长

(资料来源:Wind,点击可看大图)

与此同时,公司还预告了2019年第一季度的盈利情况,预计盈利13,517.77万元-16,030.69万元,比上年同期增长:56%-85%。在去年高基数的情况下,还能取得如此表现,足以见业绩的强劲。

因此,在今年年初,随着市场整体的情绪的好转,光威股价接近翻倍也就不足为奇了。

图3:光威复材年初以来股价接近翻倍

(资料来源:Wind,点击可看大图)

光威复材还有一个很有意思的现象:如果跟踪公司披露的十大流通股股东,可以发现众多机构的身影,光威因为其高成长性,成为机构爱票。

其中,最为引入关注的应该算国内头部私募高毅资产了。截止到2018年年末,高毅资产基金经理邓晓峰旗下几只产品共计至少持有光威3.9%的股份,按照上周五收盘价计算,持股市值高达9亿元。而且,高毅建仓的时间基本上在2018年3、4季度。

图4:光威复材2018年十大流通股股东

(资料来源:公司2018年年报,点击可看大图)

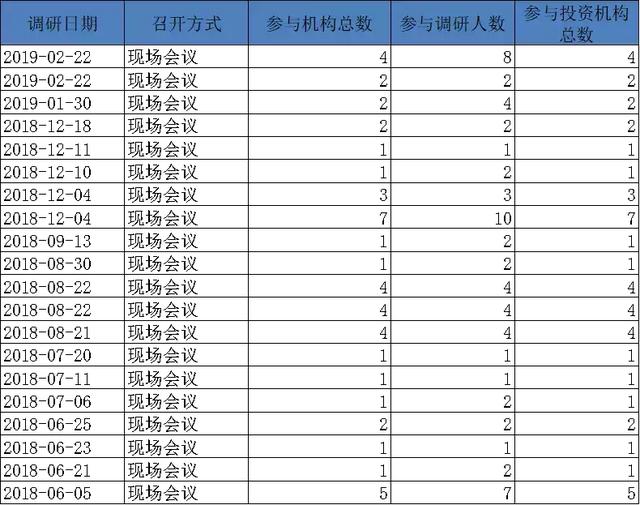

投资机构,尤其是体量大的,具备信息和渠道的优势,因此对于这种优质标的,他们的密集调研往往会反映其对公司的看好。可以看到,去年12月份以来,机构对公司调研变得密集,同时参与人数也变多。

图5:光威复材公开调研统计

(资料来源:公司公告,点击可看大图)

02 碳纤维,轻量化时代的核心材料

【1】 碳纤维材料简介

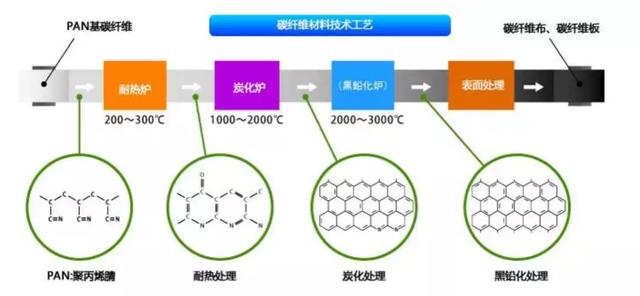

碳纤维是由有机母体纤维在1000℃~3000℃高温、惰性气体环境下,高温分解、碳化制成的含碳量92%以上的无机高分子纤维,其中含碳量高于99%的称石墨纤维。

但是工业中一半不会直接运用碳纤维,而是用碳纤维作为原材料的一种,制作得到碳纤维复合材料,该材料具有高强度、高模量的耐高温特点,兼具纺织纤维的柔软可加工特性,属于战略性新材料。

图6:碳纤维全产业链

(资料来源:中商产业研究院,点击可看大图)

碳纤维符合材料之所以能被称为战略性材料,主要是因为其有以下优点:

(1)密度低,仅为高强度钢的五分之一,但比强度和比模量要远远高出其他高性能增强材料。

(2)热性能突出,在温度变化中,材料尺寸可以保持恒定,适用于大温差环境。

(3)耐化学性,对大多数化学品保持惰性。

(4)电磁性能,碳纤维的碳化温度在1000度以上就会产生良好的导电性。

(5)生物亲和性,用碳材料制备的医用器件植入生物体后,不会出现排异反应,且长期保持稳定。

图7:碳纤维复合材料性能优越

(资料来源:艾邦高分子,点击可看大图)

总结来说,碳纤维(复合)材料,密度低、强度大、耐热、耐腐蚀,因此适用范围积极广泛。所以一代材料,一代装备,碳纤维材料具备成为下一代材料的能力,在各个领域对合金、其他种类的复合材料进行替代。

【2】碳纤维成本下降,未来应用领域更广

目前来看,碳纤维正处于“正式扩大期”。对比石墨烯、碳纳米管、超材料等前沿材料,碳纤维已经有实实在在的市场应用,主要是航天航空等高端领域,而且国际上已存在已经盈利的标杆企业。

图8:碳纤维正处于“正式扩大期”

(资料来源:中国化工信息中心,点击可看大图)

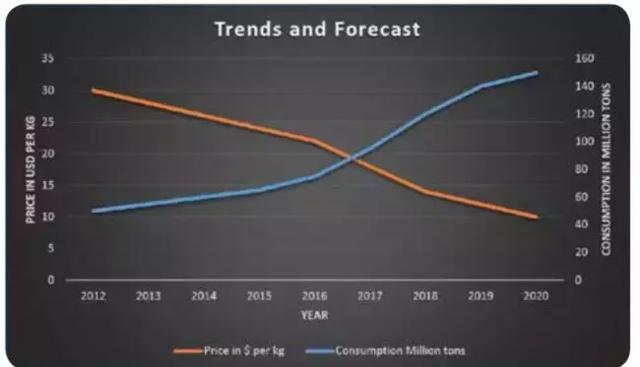

虽然碳纤维材料优点如此突出,但在生活中也并非处处可见——比如联想ThInkpad Carbon系列笔记本电脑仍能理直气壮地卖高价。背后的原因是碳纤维目前商用成本仍然较高。

1980年初,碳纤维(尚未制备成复合材料)每千克高达100美元,虽然 2010-2016年的已经下降到20美元左右,但对于大部分应用场景来说,仍然较高,商用的扩大必须要更低的价格。

碳纤维价格近期重回下降路径,根据论文《carbon composites are becoming competitive and cost effective》预测,2020年前后碳纤维价格将下降到10美元/kg左右,全球碳纤维的年产量也将达到150吨。

图9:碳纤维价格下降,促进其渗透率提高

资料来源:《carbon composites are becoming competitive and cost effective》

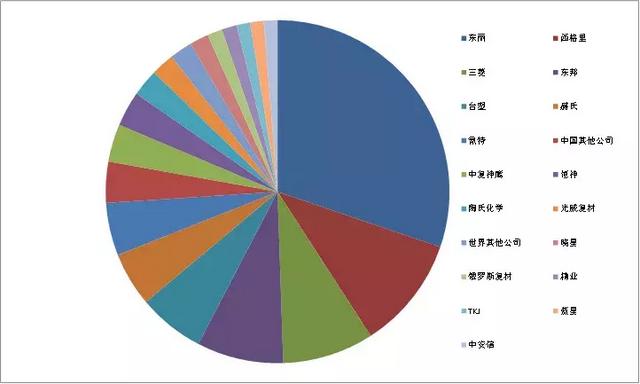

【3】竞争格局:日美垄断,中国追赶

熟悉材料的投资者可能知道,日本在新材料领域基本上处于全球最为领先的位置。在碳纤维领域,日本也诞生三大巨头:东丽、三菱和东邦,成为了行业的寡头。

日本这三大碳纤维巨头产能超过了全球的一半。尤其是东丽在收购美国卓尔泰克后更是奠定了龙头地位。

美国的优势是在后端制造,因为美国有最大的应用下游—航天航空。比如说波音公司的787客机虽然大量使用了日本东丽公司的的碳纤维,但从碳纤维复合材料的树脂材料到更后端的加工工艺技术和机器设备,都是由美国公司垄断。

图10:碳纤维产能分布

(资料来源:赛奥碳纤维技术有限公司,点击可看大图)

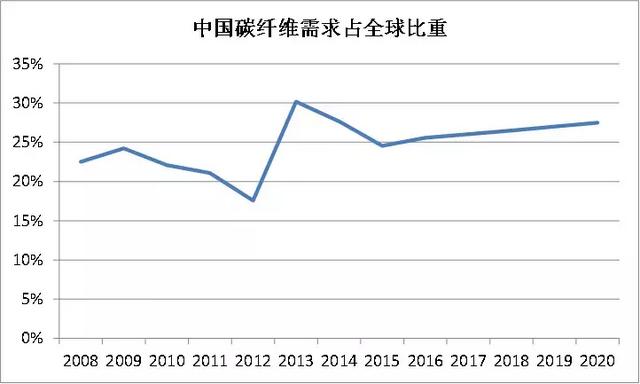

作为工业大国的中国,自然对碳纤维的需求也十分大,占到全球需求量的25%以上。而且中国碳纤维需求集中在低端市场,比如钓鱼竿等体育器材,而风电、汽车等工业应用领域、航天航空应用就远落后于国外,由于海外技术封锁和出口限制长期处于供不应求的状态。

图11:碳纤维产能分布

(资料来源:赛奥碳纤维技术有限公司,点击可看大图)

显然,这个关系到国家安全的领域,将成为进口替代、自主可控的前沿阵地。整体来看,目前国内碳纤维的自给率不超过30%,未来空间广阔。

国内碳纤维骨干企业主要包括光威复材、中复神鹰、江苏恒神。目前我国 GQ3522(国际标准T300 级)碳纤维已经实现了产业化; GQ4522(T700 级)碳纤维正在进行产业化推广; QZ5526(T800 级)碳纤维已经实现百吨级工程化生产,个别企业已经开始向 QZ6026(T1000 级)碳纤维进军。

在此基础上,我国也初步形成了以山东、江苏和吉林等地为主的碳纤维产业聚集地。

03 光威复材,民族之光

如前文所述,碳纤维材料在航空航天、风电、体育、汽车等多领域具备广泛可应用性,2017年全球碳纤维需求量约7.0 万吨,但生产呈现集中化特点,东丽、Hexcel、SGL 等主导航空航天高端领域,而国产高端碳纤维供应受限,光威复材有望在这个领域率先实现高端的国产替代。

【1】光威布局完善,技术实力突出

碳纤维之所以被海外垄断,是因为其从原丝、碳化、中间制品、树脂、预浸料、复材设计、成型工艺、检验检测,每个环节均有较高的技术含量。因此一体化布局的企业更容易掌握核心技术,并产出稳定的产品,比如日本的东丽。

图12:碳纤维制造工业简图

(资料来源:赛奥碳纤维技术有限公司,点击可看大图)

光威复材整体产业链布局完善,处于国内绝对领先位置,光威布局了原丝、碳纤维、预浸料及复合材料,而且子公司光威精机具备碳化、原丝等非标碳纤维设备开发能力。

光威复材每年的研发投入占收入比重都在10%以上。因此公司成长为国内碳纤维行业生产品种最全、生产技术最先进、产业链最完整的龙头企业。

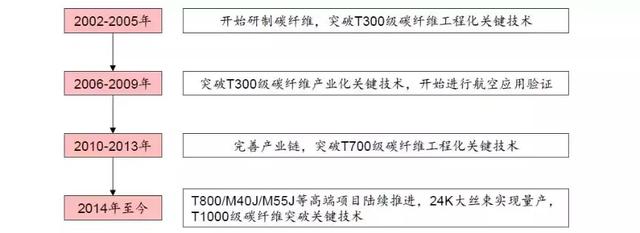

回溯下光威发展的主要历程:

(1)2002 年,公司自开始研制碳纤维,突破T300 级碳纤维工程化关键技术,并形成了全国最早的千吨产线。

(2)2003 年,进入科技部863 项目,得到科研院所的技术支持。

(3)2005 年,863 项目验收,开始了国产碳纤维在航空国产化应用验证的历程。

(4)2008 年,经国家发改委批准,公司建成投产T300 级碳纤维千吨级产业化示范工程项目,同时公司开始航空应用验证。

(5)2010-2013 年,公司突破T700 级工程化关键技术。

(6)2012 年,开始研制T800 级碳纤维。

(7)2014 年,公司作为主要研发单位,承担了国家863 计划“M55J 级”碳纤维制备项目。

(8)2015 年,公司开始T1000 级高端碳纤维研制,

(9)2016 年,公司T700S 级碳纤维进入试运行,。

(10)2017 年公司T800H 一条龙项目进入工程化试验。

图13:光威复材碳纤维发展路径

(资料来源:华泰证券,点击可看大图)

目前,公司碳纤维产品包括T300、T700、T800、M40J、M50J 等主要型号,中低端产品性能已经与日本东丽水平相当。主要应用在航天航空、风电碳梁、玻纤管、渔具等行业,尤其是2018年,公司风电领域业务迅速成长,带动业绩高增长。

【2】光威的未来,仍然一片光明

经过前期十多年技术的积累,光威到了收获期,未来业绩增长的驱动力来自下游的拓展。可以简单总结成两句话:军用以及航天领域是立足之本,民用工业是繁盛之叶。

(1)军用及航天领域是成长基石

在碳纤维价格下降过程中,始终能够用得起的,就是军用领域。

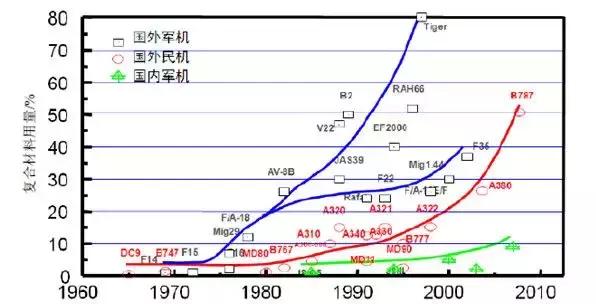

航空航天领域由于对轻量化材料的高度需求及本身产品(飞机、卫星等)价值较大等因素,是碳纤维的核心应用领域,尽管2017 年其在全球需求量仅占23%,但由于价格容忍程度高,因此仍是目前全球碳纤维产业的盈利的立足点。

同时,由于军用领域对性能的追求最为极限,会催促厂商在性能方面持续进步,而军用的碳纤维,经过“降维”,就能够极大程度的缩减成本,被民用领域所接受。

比如国内第四代战机复合材料占结构件比例已达20%,比三代机高一倍,这批新装备的批产上量有望带动国产碳纤维需求的大幅提升。

而光威T300 级碳纤维已在航空航天大量应用十余年,是国产碳纤维的主供应商;而且T800H 项目已具备批量生产能力,并开始在部分型号上小批量供货;CCF700G 级碳纤维具备了该级别碳纤维在涉军装备上进行设计应用的基础条件。

图14:军机对碳纤维是刚需

(资料来源:汽车材料网,点击可看大图)

(2)民用工业是繁盛之叶

军民融合始终是军工板块炒作的热点主题,而碳纤维,是实实在在军民融合的典型代表。从全球范围来看,碳纤维已经成功应用在汽车、体育休闲产品、建筑补强、风电、电缆芯等行业,可以说,只要有“轻量化”需求的地方,就可能会用到碳纤维。

光威2018年增速接近100%的风电领域就是一个典型的代表。

公司与全球风电巨头维斯塔斯(Vestas) 签订合作谅解备忘录,成为后者风电叶片的碳梁最主要供应商。2017 年公司已经开始在全球范围内批量供货,供货值达2.6 亿元,而2018年公司风电碳梁营收同比大增99.89%,达到5.21亿元。

具有稳定现金流的军品业务提供保障,民用工业不断渗透,光威的未来之路,仍然十分光明。

鲁公网安备37020202370245号

鲁公网安备37020202370245号